震惊信用卡圈!额度44.8万,分期手续费高达30多万,建议这样用卡

资深信用卡用户潘从事票务工作的资深信用卡用户潘先生,最近可是天天愁眉不展,原因竟是自己有某大银行固定额度44,8万的信用卡,但是在使用该信用卡13年期间,分期手续费竟然高达30多万。据潘先生介绍,其通过“无数次分期”不到三年的时间从办卡的固定额度25000元涨到固定额度44.8万元,之后某大银行一直威胁他分期交“保护费”,就这样迷迷糊糊地交了“分期手续费(保护)费”30多万,究竟是怎么一回事,且看下文详细报道分析。

详细经过:据潘先生介绍:2009年下半年潘先生申请了固定额度25000元的某大银行信用卡,2011年固定额度涨到19.95万,2012年固定额度涨到44.8万。火箭般的提额速度的助手竟是“分期提额”,潘先生称起初是分期提额度,后面是威胁不分期就停卡销卡。小猿仔细看了潘先生账单,潘先生从2010年开始每个月都在分期,每个月需要还5-10笔的分期,一个月分期手续费最高竟然要2000元。因为口罩三年自己票务工作一直处于亏损的状态,到了2023年潘先生意识到自己还不起了,自己44.8万的额度竟然有30多万的分期手续费,是要分期还是放着逾期呢?于是潘先生多次向某大银行分行及信用卡中心反馈“银行诱导威胁客户分期提额”和“违规授信,审慎不严问题”,因双方达成不了共识,潘先生继续向监管门反馈维权。

孰对孰错,谁的责任?从潘先生来看,作为完全民事行为能力人的用户潘先生,对银行的信用卡应有自己独立的判断,申领信用卡必须遵守《信用卡(个人卡)通用领用合约》相关责任和义务自己必须要承担,潘先生存在一定的过错与责任。作为银行,相关监管部门也有明文规定:12月16日,中国银保监正式发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》中要求:一.银行不得以提额、免息等字眼,诱导分期!二.强化治理信用卡过度授信。若潘先生讲的是真实有效的,以及账单是真实的,本次授信分期纠纷中某大银行有重大违法及不可推卸的责任。

三顾茅庐的维权之路

一. 分中心协商。年初潘先生多次到厦门分行及信用卡中心找协商处置。得到的回复都是官方式的答复话术:“你的事情我们很重视,我们已经反馈给上级领导,经研讨后会给你答复,麻烦你再耐心等待一下.”重复的话术一直用,问题一直没有明确解决,甚至潘先生到信用卡中心,工作人员报警2次。

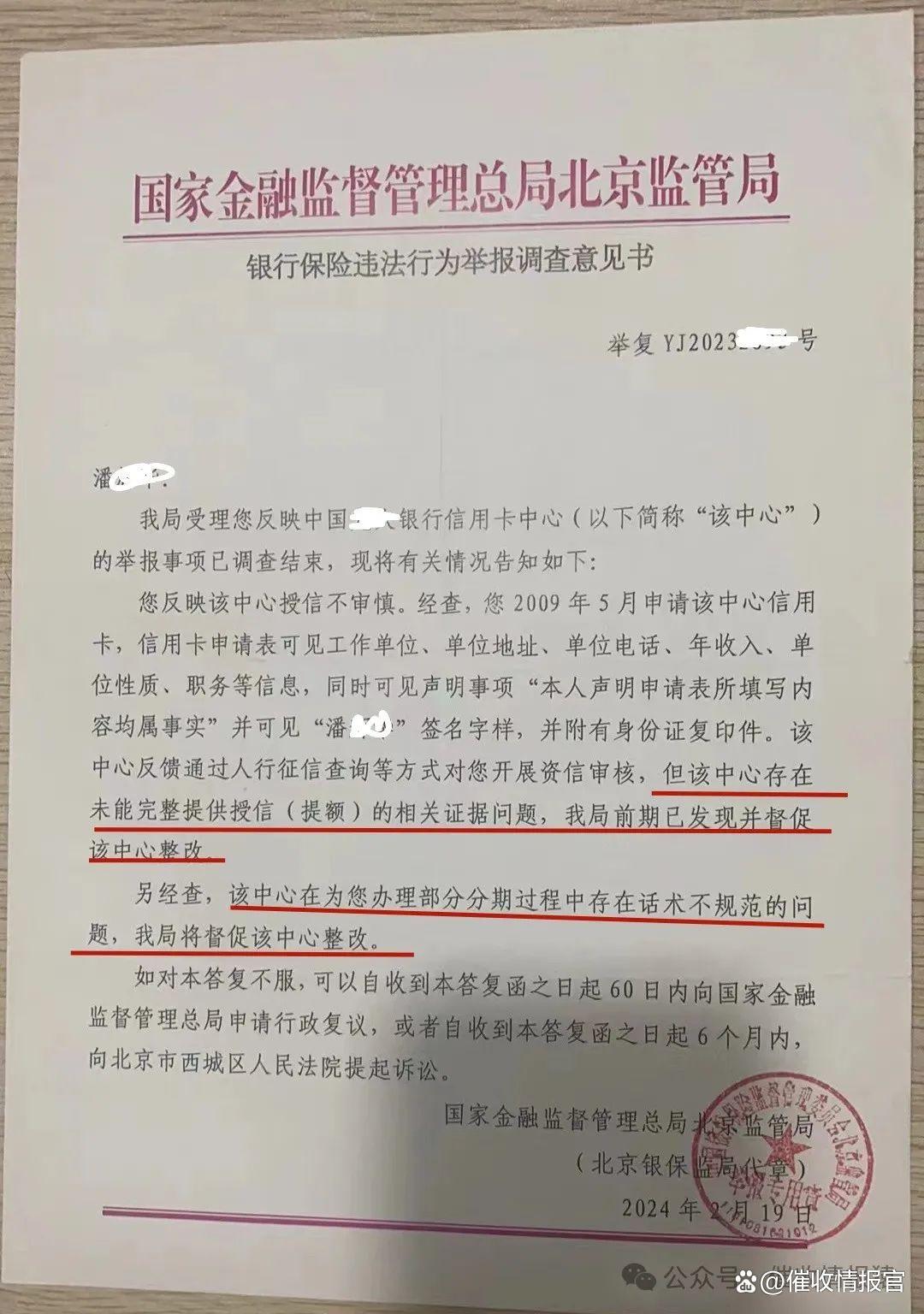

二.监管部门协调。信用卡中心在讨论的2个月,潘先生多次打了市长热线,以及向金融监督管理局投诉举报,官方也认定了信用卡中心在授信和分期提额话术有问题,银行提出了退还违规分期提额的部分费用,但是最终还是没有达成共识。

三.北京总行要说法。2024年3月份,潘先生来到北京总行,带上监管部门的文件,总行消保部门接待潘先生及了解该事件具体事宜,总行联系了厦门卡中心工作人员,当天厦门两名工作人员也及时到北京共同协商处置,但是截止到4月6日,相关的处置方案也没有出炉。

潘先生多次与某大银行厦门分行信用卡中心多次协商,银行一直没有拿出具体的协商处置方案。从官方回复的文件某大银行信用卡中心确实存在违规:银行存在授信(提额)违规和分期话术不规范问题,并督促该信用卡中心整改。该事件涉及的部门比较多,事情也比较复杂,一旦认定可能会涉及多个部门多个岗位被处罚,给出具体的处置方案需要90天的工作日也是比较合理的,后续我们将持续关注处置结果。

潘先生的事情告诉大家的道理:

一.理性消费,树立正确消费观,珍视个人征信。

二.拒绝“以贷养贷”,拆东墙补西墙还是窟窿。

三.金融合法权益受到侵害时,采取合法的维权。